Kurs tradingu? Warren Buffett zarobił miliardy inaczej

Trading jak Jesse Livermore czy inwestowanie jak Warren Buffett? Interesując się tematyką rynków kapitałowych prędzej czy później (i raczej prędzej) zaczniemy natrafiać w sieci na wiele kursów, które mają rzekomo uczynić z nas znakomitych traderów. Twórcy „darmowych webinarów” mamią spragnionych sukcesu szybką i łatwą kasą – wystarczy znać „te kilka sztuczek”. Zanim poświęci się grube pieniądze na tego typu kursy, warto znać dwie dobrze znane na rynku kapitałowym mądrości:

Pierwsza to „trader (bądź też inwestor) zarabia na rynku”. Nie na rynku materiałów edukacyjnych, tylko na rynku kapitałowym. Mało jest takich ludzi, którzy rzeczywiście poświęcą czas, żeby nauczyć kogoś własnej sztuki. A nawet jeśli, to niepotrzebne im kilka tysięcy złotych opłaty. Po wskazówki warto zajrzeć do książek. Zawarta tam wiedza jest ponadczasowa, a ich autorzy raczej nie będą chcieli nikogo oszukać – większość zapewne już nie żyje. A dla tych, którzy myślą, że kursy z reklamy na YouTube są bardziej aktualne… może jeszcze jeden cytat: „Cztery najbardziej niebezpieczne słowa w inwestowaniu to: tym razem jest inaczej” – Sir John Templeton.

Druga brzmi: „nic co cenne, nie przychodzi łatwo”. Jest to bardzo uniwersalna maksyma, która ma zastosowanie na wielu płaszczyznach – zwłaszcza w biznesie i inwestowaniu. Wszystko ma swoją cenę, a co bardziej wyzuci ze złudzeń (albo uczuć) twierdzą też, że każdy. Czasem – co prawda – uda się wygrać w totolotka, w zakładach bukmacherskich, w pokera albo nawet talon… Ale skoro jeszcze ci się nie udało, to może warto rozważyć zmianę strategii.

Czego uczy nas Warren Buffett i dlaczego nie sprzedaje kursów tradingu?

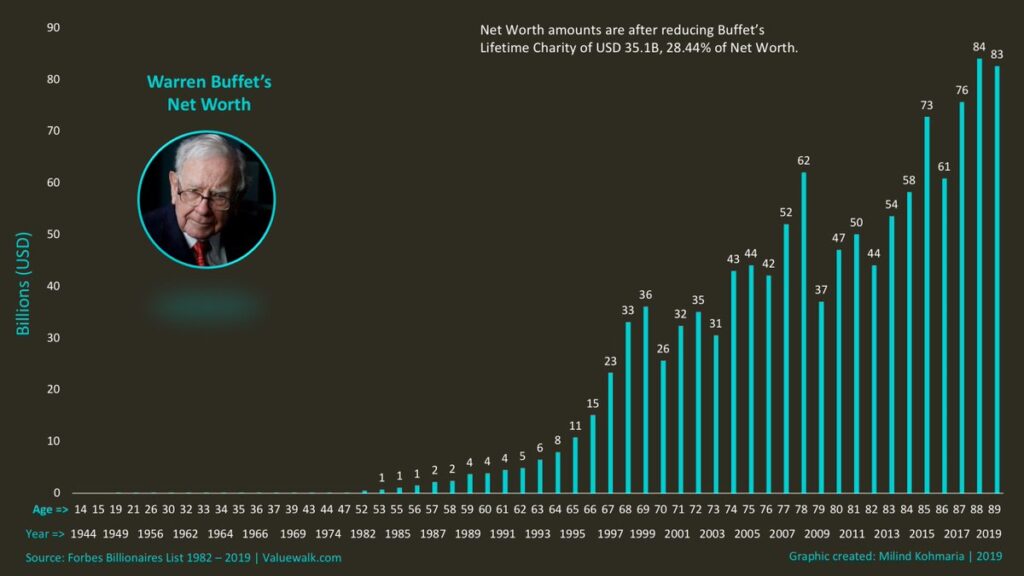

Mało kto nie zna tego nazwiska. Warren Buffett to najsłynniejszy inwestor na świecie, którego wartość netto – według stanu na styczeń 2024 roku – wynosi ok. 121 miliardów dolarów. Warto podkreślić tutaj słowo „inwestor”. Warren Buffett nie jest traderem – tym romantycznym bad boyem rynku, którego możemy znaleźć – zależnie od dnia – w rynsztoku lub… gdzieś, gdzie i tak nie wpuści nas armia jego ochroniarzy albo trzeba dopłynąć tam łodzią. Warren Buffett słynie z tego, że inwestuje w wartość i długoterminowo.

Z biografii Buffetta dowiadujemy się, że swoją pierwszą inwestycję podjął w wieku 11 lat. Młody mistrz kupił wówczas trzy akcje Cities Service po 38 dolarów za sztukę. Jak to zwykle bywa… kurs akcji Cities Service zaczął nurkować. Znamy to. Ale 11-letni Buffett trochę spanikował, bo w jego czasach nie było kursów tradingu. Mimo to wytrzymał, a kiedy cena instrumentu zawróciła i osiągnęła 40 dolarów za sztukę, momentalnie zamknął całą pozycję. Wówczas kurs akcji wystrzelił w górę! Zysk – 6 dolarów i pierwsza lekcja:

Próba odgadnięcia, kiedy kupić akcje, a kiedy je sprzedać, nie jest dobrym pomysłem.

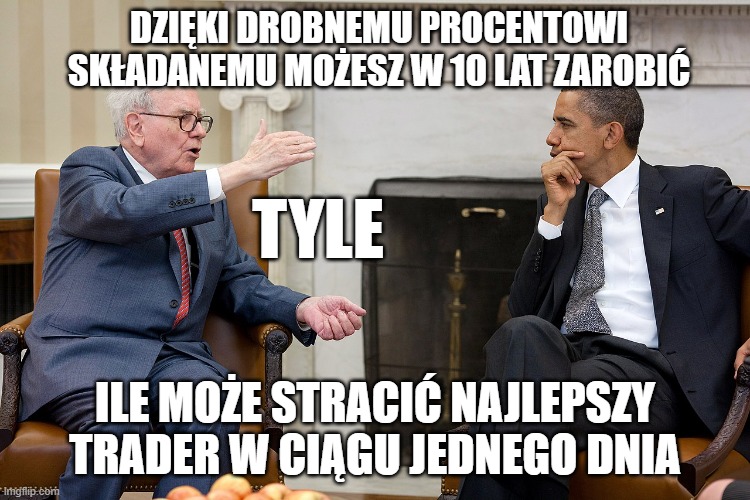

Buffett wyleczył się więc z tradingu błyskawicznie, a dzięki temu resztę życia mógł poświęcić na zarabianie pieniędzy. Dla traderów i spekulantów wahanie ceny jest każdorazowo okazją (na zarobek) lub anty-okazją (na stratę) – dla inwestora to tylko szum trendu. Jeśli skupuje akcje a trend jest wzrostowy – zarobi. Jeśli zaś trend jest spadkowy – straci. Z reguły jednak, inwestor ma o wiele więcej czasu na obserwowanie swojej pozycji i wyciąganie wniosków. Komfort zapewnia mu także dalekosiężny cel inwestycji – chwilowe wahania go nie interesują. Trader musi działać szybko. Szybko zarabia i szybko traci. Otwarta pozycja to z reguły silna presja psychiczna, z którą trzeba umieć sobie poradzić. W analogicznej sytuacji są pracownicy centrów logistycznych Amazon, ale nawet oni mają w ciągu dnia 30 minut na papierosa i spokojny namysł, co dalej. I pewnie nie mają tak dużych długów.

Magia procentu składanego. Czego tak naprawdę chcesz?

Wiemy już, że inwestując jak Warren Buffett, zyskujemy trochę czasu. Emocji będzie tutaj tyle, co na grzybobraniu – z tym, że zakładamy się o pieniądze, kto nazbiera więcej przez cały sezon. Musimy się jednak bardzo poważnie zastanowić, czego chcemy od rynku – zysków, czy emocji. Jeśli tego drugiego, to lepiej skoczyć na bunjee albo w szaliku Legii Warszawa pozwiedzać Poznań.

Skoro więc nie osiągamy zysku rzędu 10, 20, a nawet 100% dziennie, jak niektórzy traderzy (twierdzą), to w jaki sposób osiągniemy sukces na rynku? Średnia roczna stopa zwrotu Warrena Buffetta to 22% – tylko tyle. Ale tyle wystarczyło, żeby 11-latek ze studolarowym banknotem, stał się 90-latkiem ze stoma miliardami w aktywach i gotówce.

Ostrożny przykład:

Inwestując 10 000 złotych i osiągając rok do roku taką samą stopę zwrotu, po 10 latach będziemy mieli 73 000, po 20 latach 530 000, a po 30 latach – 3 900 000 złotych. To właśnie magia procentu składanego. Powiększyliśmy nasz kapitał 389-krotnie.

Inwestować jak Warren Buffett. 5 najważniejszych zasad

Wiesz już, dlaczego inwestowanie krótkoterminowe – zwane też spekulacją, tradingiem i hazardem – z dużą dozą prawdopodobieństwa nie jest dla ciebie. Poznałeś też zarys filozofii i strategii, jaką kieruje się od ośmiu dekad Warren Buffett. Czas na pigułkę, która da ci dobry start do inwestowania długoterminowego. Resztę znajdziesz w dobrych książkach.

- Prostota jest szczytem wysublimowania

To słowa Leonarda Da Vinci, ale Buffett z pewnością się z nimi zgodzi. Rynek finansowy jest pełen instrumentów, które bynajmniej nie zostały stworzone, żeby zrobić z ciebie milionera. Tym bardziej nie musisz rozmieniać swojego skupienia na drobne i wybrać te, które jesteś w stanie z łatwością zrozumieć. To także te, które nie są – przynajmniej względnie – obarczone dużym ryzykiem. To akcje, obligacje, fundusze ETF, indeksy i złoto. Niestety – bez dźwigni 1:100. Buffett na pewno nie używa takiego rodzaju dźwigni, jaką oferują tobie brokerzy i z pewnością nie tak zwielokrotnionej.

- Nie inwestuj w to, czego nie rozumiesz

To, że wpompujesz oszczędności w akcje albo obligacje, a nie kontrakt na ropę nie znaczy, że osiągniesz zysk. Edukacja to klucz nie tylko do inwestowania, ale do każdej dziedziny życia. Nawet praktyków ogranicza brak znajomości teorii – i vice versa. Wiedząc jak działają poszczególne instrumenty, masz już przewagę. Wiedząc jak działasz ty sam – przewaga jest ogromna. Wykorzystując to w praktyce, masz duże szanse powodzenia.

„Najlepszą inwestycją, jaką możesz zrobić, jest inwestycja w siebie… Im więcej się uczysz, tym więcej zarabiasz” – powiedział bohater tego artykułu.

Warren Buffett do dziś jest sceptyczny względem kryptowalut. Choć dawały w ostatnich latach nieziemskie stopy zwrotu, Wyrocznia z Omaha nigdy nie zdecydował się na pozyskanie ekspozycji na ten rynek. Dlaczego? Bo nie rozumie fenomenu Bitcoina, który jest oparty o wiarę i sentyment, a nie realną wartość, jak spółki na giełdzie. Cena Bitcoina nie wynika też z technologii. Kiedy jeszcze mogła, Król Kryptowalut był wart mniej niż 1000 dolarów, a potem pojawiło się Ethereum – o wiele nowocześniejsze. Dziś Bitcoin jest już wręcz przestarzały. To ograniczona podaż, ale w szczególności sentyment i pewnego rodzaju umowa społeczna dyktuje wartość Cyfrowego Złota.

- Cierpliwie czekaj i nic nie rób

Buffett lubi porównywać inwestowanie do baseballisty, przepuszczającego piłki w oczekiwaniu na tę jedyną, prostą, idealną. U nas ten sport nie jest popularny, więc wyjaśnijmy tę myśl. W baseballu pałkarz ma trzy szanse odbicia piłki, wyrzuconej przez miotacza. Najlepiej jest ją wybić jak najdalej (podobnie jak w grze w palanta). Po wybiciu pałkarz zdobywa jak najwięcej baz. Z tym, że – jak zwraca uwagę Buffett – w inwestowaniu nie ma limitu nieodbitych piłek. Możesz przegapić i 20 okazji, aby w końcu trafić tę jedną, soczystą. „Brak pozycji, to też pozycja” – jak mawiają inwestorzy. Jeśli nie widzisz okazji, nie sil się na jej wykreowanie. Twój mózg bardzo posłusznie znajdzie ci sposób na stracenie pieniędzy.

Ale przecież inflacja! Tak, oczywiście. Inwestujemy m.in. dlatego, że „pieniądze nie mogą leżeć”. Bez obrotu, pieniądz traci na wartości – według celu inflacyjnego NBP 2,5+-1%. Sęk w tym, że – o ile inflacja jest na względnie normalnych poziomach – utrata 3,5% może nie zająć ci wiele czasu. Podobnie jak osiągnięcie 3,5% zysku. Jednak wedle omawianej filozofii inwestujemy długoterminowo, co oznacza, że interesuje nas perspektywa wieloletnia. Lepiej poczekać na korektę rynku, pozwalając na krótko pohulać inflacji, niż kupić dany instrument zbyt drogo. W takim wypadku możemy stracić znacznie więcej i szybciej, niż jest w stanie zabrać nam inflacja w cywilizowanym kraju i walucie.

- Bądź szczęśliwy

Jak osiągnąć szczęście? Jeśli mamy pytać o to kogokolwiek, to przeszło 90-letni miliarder może się nadać. Warren Buffett i jego prawa ręka – ś.p. Charlie Munger – wyjaśniają ten problem, odnosząc się do jednej z najważniejszych składowych, czyli… drugiej połówki. Według nich, kluczem do szczęśliwego małżeństwa nie jest aparycja małżonka, ani jego możliwości intelektualne. Kluczem do szczęśliwego małżeństwa – jak twierdzą Buffett i Munger – jest znalezienie kogoś o niskich oczekiwaniach. Nie mając oczekiwań, nigdy się nie rozczarujesz. Chyba lepiej miło się zaskoczyć. Tę mądrość można przełożyć także na nasze inwestowanie.

- BONUS. Bądź szczęściarzem

W podążaniu za mądrością Warrena Buffetta ważna jest wiedza, jak być szczęśliwym, ale także bycie szczęściarzem. Nie da się ukryć, że – niestety – odgrywa ono bardzo dużą rolę w naszym życiu. Warren Buffett wielokrotnie podkreślał, że „wygrał na loterii narodzin” – urodził się w Stanach Zjednoczonych. Ale to nie wszystko, bo urodził się tam w XX wieku, a Wielki Kryzys na Wall Street w 1929 roku przespał w kołysce. Buffett sam stwierdził, że w innych okolicznościach jego specyficzny talent do wyboru wartościowych spółek byłby niewiele wart.